Kişisel Veri Ekonomisi git gide büyüyor ve bu kişisel verileri kullanarak nelere ulaşılabileceği konusunda insanlar git gide daha çok farkındalık sahibi oluyorlar.

En değerli kişisel verilerimizden bazıları bankalarda ya da diğer finansal hizmet şirketlerinde tutuluyor. Bu bilgiler kullanılarak Açık Bankacılık sistemine geçilebilir ve tüketicilerin hayatını kolaylaştırıcı hizmetler sunulabilir. Peki tüketiciler bu tür uygulamalara hazır mı? Bu konuda hangi kurumlara güvenirler ve geleceğin dijital bankacılık uygulamalarında neleri görmek isterler? Bu ve daha birçok sorunun yanıtını Ipsos, global araştırmasında derledi.

Hayatımızın her geçen gün daha çok bölümü dijital olarak kayıt altına alınıyor. Özellikle bankacılık sektöründe finansal bilgilerin tüketici rızasıyla üçüncü partilerin kullanımına açılarak hizmet sağlaması için bazı yasal düzenlemeler Avrupa Birliği ve İngiltere’de yapıldı. Avrupa Birliği’nin PSD2 adlı yasal düzenlemesi, İngiltere’de Rekabet Piyasası Kurumu’nun hayata geçirdiği ve bankacılık endüstrisinde rekabeti iyileştirmeyi hedefleyen Açık Bankacılık Uygulaması gibi yeni düzenlemeler; bankacılık bilgilerimizin API sistemler üzerinde erişilebilir olmasını sağlayacak ve bu verileri kullanarak şirketler bizim yararımıza olacak ürün ve hizmetler sunabileceği için, bu düzenleme birçok heyecan verici olanağın da yolunu açacak gözüküyor.

Açık Bankacılığın Doğuşu

PSD2 Nedir?

İkinci Ödeme Sistemleri Yönetmeliği olarak açabileceğimiz PSD2, Avrupa’daki ödeme sistemlerinde devrimsel bir değişiklik getirmek üzere hazırlanan bir kanun. PSD2 kanunu; bankaların, müşterilerinin de izniyle, müşterilerinin online hesap ve ödeme hizmeti bilgilerini üçüncü partilerin erişimine açmaya olanak tanıyor. Bankalar artık müşterilerinin verilerinin tek sahibi olmayacak, şirketler de bu veriyi daha iyi hizmet ve ürünler sunmak için kullanabilecekler.

Açık API’ler nedir?

API (Application Programming Interface, Uygulama Programlama Arayüzü); uygulama programlarının birbirileriyle etkileşime geçmelerini ve veri paylaşmalarını sağlayan bir yazılım aracı. API’ler, üçüncü parti geliştiricileri yazılım ürünleri kullanarak yenilikler yapmaya ve yeni yollar keşfetmeye teşvik ediyor. API’ler Açık Bankacılığı kolaylaştırılacak ve kişilerin finansal durumlarını yönetmelerinde yardımcı olmak için yeni araç ve hizmetlerin geliştirilmesine olanak sunacak.

Kişisel Veri Ekonomisi Nedir?

PIE – Kişisel veri Ekonomisi, kişisel verilerinin markalar için ne kadar önemli olduğu konusunda giderek artan tüketici farkındalığından doğdu. Bu farkındalıkla birlikte tüketiciler, kişisel verilerini kendi çıkarlarına kullanabileceklerini ve maddi kazanca dönüştürebileceklerini anladılar.

PSD2 yasal düzenlemesi hali hazırda Avrupa pazarını etkilemekle birlikte, dünyanın diğer bölgelerindeki düzenleyiciler de bu tür olanakları aktif olarak takip etmekteler.

Aynı şekilde, akıllı telefonlar bizlerin günlük bankacılık işlemlerini ve ödeme aktivitelerini değiştirdi. Açık API’ler de bizim finansal hayatlarımızı yönetmekte benzer ve büyük olasılıkla daha büyük etkiler yaratacak. Hong Kong, Singapur ve Avustralya’daki düzenleyiciler bu olanakları çoktan araştırmaya başladılar.

Peki tüketiciler buna hazır mı?

Ipsos’un 15 ülkede toplam 14,852 bireyle gerçekleştirdiği araştırma; yukarıda bahsedilen köklü değişimlerin tüketiciler için neler ifade ettiği konusunda genel bir bakış sağladı.

Açık Bankacılık konusunda dört muhtemel uygulamayla ilgili tüketicilere sorular soruldu. Bu sorularda bu sistemle ne derece ilgilendikleri, endişeleri, bu hizmetin kim tarafından sağlanmasını bekledikleri ve bu hizmette en çok kime güvenecekleri soruldu.

Tüketicilerden görüş alınan dört muhtemel uygulama şu şekildeydi:

1. Akıllı karşılaştırma sistemi: bankacılık işlemlerinize ve dijital davranışlarınıza bakarak size en uygun finansal servis/ürün sağlayıcıyı sunacak bir finansal ürün karşılaştırma hizmeti.

2. Her şey dahil finansal Uygulama (All-in-One App): kişisel paranızı ve harcamalarınızı yönetmenizde size yardımcı olacak, kişisel finansal verilerinize göre tasarlanmış, akıllı telefon, tablet veya PC uygulaması

3. Başvurucu Sürecinin Hızlandırılması: Kredi kart, ihtiyaç veya ev kredisi başvurularınızı daha hızlı yapmanızı sağlayacak bir hizmet. Burada hizmet sağlayıcıya sizin bankacılık ve finansal bilgilerinize direkt olarak erişmesine ve bunu kullanmasına izin veriyorsunuz

4. Direkt Ödemeler: Kredi kartı veya banka kartı kullanmadan online alışverişte veya mağazada direkt olarak ödeme yapmanızı sağlayan hizmet. Kredi kartı bilgisi vermeden, perakendeciye direkt banka hesabınızdan ilgili miktarda ödemeyi almasına izin verdiğiniz bir hizmet.

Bu dört hizmet çerçevesini değerlendiren tüketicilerin çoğu bu hizmetleri eşsiz (%57), inandırıcı (%44) ve kendileriyle ilgili (%44) buldular.

Fakat bu hizmetleri kullanabilme konusunda bir motivasyon tam olarak tüketiciler nezdinde oluşmamış gözüküyor. Katılımcıların %34’ü bu hizmetleri almak için kayıt yaptırırım diyor. Tüketiciler öncelikle uygulanmış, kullanılmış örnekleri görmek istiyorlar.

Bu konuda en istekli ülkeler ise Çin (%51), Suudi Arabistan (%44) ve Birleşik Arap Emirlikleri (%37) olarak görülüyor. Bu ülkelerdeki tüketiciler finansal hizmetlerde API sistemlerinin kullanılması konusuna en açık ülkeler olarak karşımıza çıkıyor.

Peki tüketicilerin Açık Bankacılık konusundaki endişeleri neler?

Araştırmaya göre 5 temel endişe görülüyor:

En büyük endişe, kişisel finansal verilerin nasıl kullanılacağı yönünde. Araştırmaya katılanların %57’si bu konuda endişeli.

%54 ise kişisel finansal verilerimin kötü niyetli taraflarca elde edileceği konusunda endişeliyim diyor. %53, kişisel finansal verilerimi paylaşmada bir güven hissetmiyorum diyor. %51, kişisel finansal verilerimin kimlerin elinde tutulacağını bilmiyorum diyor ve %49 ise kişisel verilerinin korunması konusunda eksiklik olacağını düşünüyor.

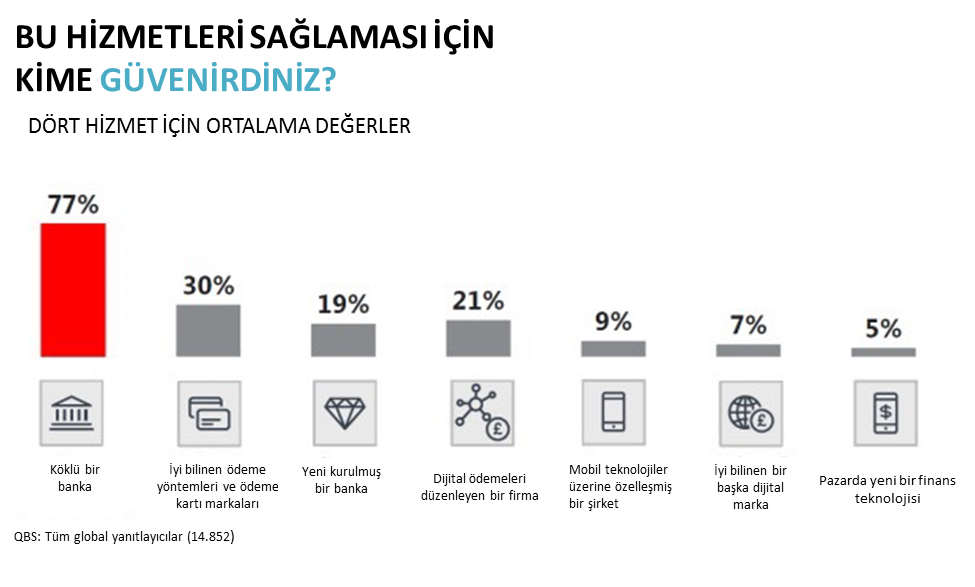

Tüketiciler bu yeni hizmetleri sunmada en çok köklü bankaları tercih ediyor.

Araştırma kapsamında yeni açık finansal hizmetler konusunda en çok hangi kuruma güvenirsiniz diye de soruldu ve tüketicilerin %77’lik bir çoğunluğu köklü bankalara bu konuda güveneceklerini belirtti.

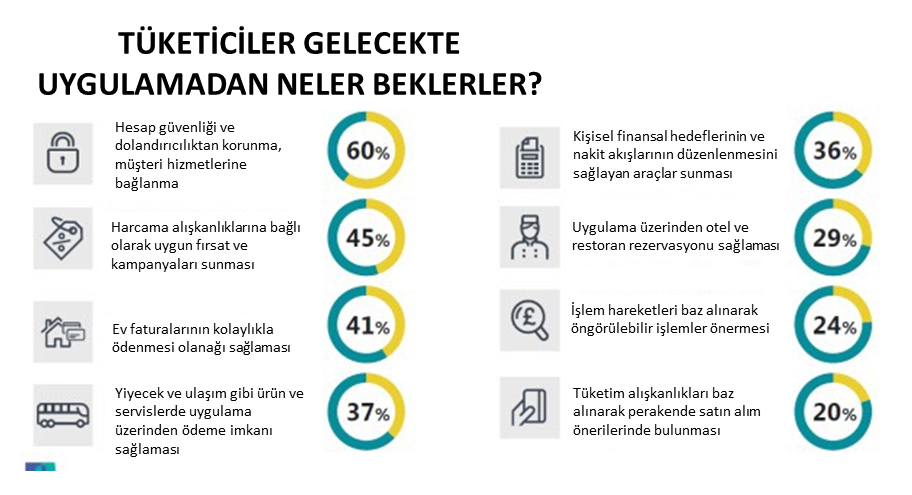

Tüketiciler Geleceğin Bankacılık Uygulamasından Neleri Görmek istiyorlar?

Araştırmaya katılanların %60’ı geleceğin uygulamasından en çok; hesaplarını dolandırıcılığa karşı korumasını ve müşteri hizmetlerine bağlamasını bekliyor. %45’i ise harcama alışkanlarına bağlı olarak ilgilendiği ürünlerdeki uygun fırsat ve indirimleri onlara sağlamasını istiyor, %41 ise evle ilgili faturalarını kolaylıkla ödemesini sağlamasını bekliyor.

Araştırmanın detaylı raporunu incelemek isterseniz buraya tıklayın.